Gli ETF sono diventati estremamente popolari negli ultimi anni, merito soprattutto della crescente cultura dell’investimento in proprio. Attraverso i fondi a gestione passiva si può costruire un portafoglio diversificato anche con capitali minimi, pagando commissioni molto più basse di quelle imposte dai tradizionali fondi comuni.

Magari ne hai sentito parlare a grandi linee, e ora hai deciso di capire esattamente come funzionano. In questo caso sei nella guida giusta: stiamo per vedere tutto quello che c’è da sapere sugli ETF, in modo tale che tu possa investire in modo informato su questi fondi. Vedremo come nascono, a cosa servono e perché rappresentano una scelta così popolare per gli investimenti a lungo termine.

ETF – riepilogo:

| ❓ Cosa sono: | Exchange Traded Funds |

| 💰 Come investire: | Broker di trading online |

| 📍 Dove investire: | eToro / XTB / Capex |

| 💶 Capitale per iniziare: | 50 € |

| 👥 Chi può investire: | Tutti |

Oltre a spiegare la teoria, passeremo anche alla pratica. Vedremo insieme come usare eToro, una delle piattaforme più usate per questo tipo di investimento, per comprare ETF in sicurezza, a condizioni convenienti e soprattutto in semplicità (anche per un principiante).

Clicca qui per investire in ETF su eToro

Indice

Cos’è un ETF?

ETF è l’acronimo di Exchange-Traded Fund, cioè “fondo quotato in Borsa”. Il nome suggerisce già due cose importanti: la prima è che parliamo di fondi, quindi di asset che racchiudono al loro interno tanti altri strumenti finanziari. La seconda cosa importante è che si tratta di strumenti quotati in Borsa, per cui sottoposti a una lunga serie di normative sulla trasparenza verso gli investitori.

Un ETF nasce da un promotore. Promotori molto conosciuti sono, ad esempio, iShares, Invesco e Vanguard. Il loro compito è quello di creare il fondo, di quotarlo in Borsa e di trovare dei capitali iniziali. Questi vengono solitamente richiesti a una banca commerciale, che di mestiere fornisce grandi somme agli operatori dei mercati finanziari.

A questo punto il fondo è quotato e ha un conto corrente pieno di liquidità, con la quale inizia a comprare strumenti finanziari. In questo modo crea un patrimonio che ha un suo rendimento. Dopodiché divide tutto il suo patrimonio in piccole quote, che vengono vendute agli investitori al dettaglio come me e te.

Comprando la quota di un ETF, diventi parzialmente proprietario di tutti gli strumenti che il fondo possiede. Questo è un bel vantaggio: anziché comprare in prima persona decine, centinaia o migliaia di azioni, ti basta comprare una singola quota per diversificare il tuo capitale su tutti questi strumenti.

Se il valore degli strumenti del fondo cresce, cresce anche il valore della tua quota. Al contrario, se il valore degli strumenti del fondo diminuisce, diminuisce anche il valore della tua quota.

Leggi anche: Consigli per investire in Borsa

Come investire in ETF

Gli ETF, essendo quotati in Borsa, possono essere comprati e venduti attraverso qualunque broker in regola. “In regola”, stando alle leggi attuali, significa che il broker deve avere sede in una nazione dell’Unione Europea dove riceve la regolamentazione. Deve anche essere autorizzato da Consob a offrire i suoi servizi in Italia.

Possiamo distinguere due tipologie di intermediari di questo tipo:

- Quelli “tradizionali“, come banche e Poste, che ti permettono di investire in filiale o attraverso i loro canali digitali

- I broker “moderni“, che invece operano esclusivamente online

Magari hai già familiarità con la tua banca e pensi che in fondo potrebbe essere una buona scelta utilizzarla anche per investire in ETF. In realtà, il nostro consiglio è quello di scartare gli intermediari tradizionali per una questione di costi e commissioni.

Prendiamo, ad esempio, la commissione di negoziazione di due tipici brand utilizzati dagli italiani:

- Fineco – 19,95€ per ogni operazione di acquisto di ETF (riducibili fino a 2,95€ per ordine)

- Poste Italiane – 18€ per ogni operazione sugli ETF

Questo significa che se investi 1.000€ su un ETF, stai già bruciando quasi il 2% del tuo capitale in costi inutili. Senza considerare che normalmente impongono altri costi sulla piattaforma, sui prezzi in tempo reale e così via. Il risultato è che paghi di più per ottenere un servizio mediocre, anche in termini di assistenza.

I broker completamente digitali come eToro, invece, ti offrono delle condizioni piuttosto attraenti, su una lunga serie di ETF e su tutti gli altri tipi di asset.

Non solo, ma le piattaforme di questi intermediari sono mediamente anche molto più semplici da utilizzare e l’assistenza è decisamente più veloce nel rispondere alle tue domande.

Dove investire in ETF

Ecco allora una breve analisi dei migliori broker di trading online che ti permettono di investire in ETF a condizioni tra le più vantaggiose sul mercato, offrendoti inoltre alcuni strumenti fondamentali capaci di migliorare la tua esperienza soprattutto se sei ancora alle prime armi.

eToro

eToro è un broker sicuro e regolamentato, che nel suo catalogo comprende un ampio numero di ETF su diversi mercati (indici azionari, obbligazioni, materie prime, …).

Uno degli aspetti più interessanti è quello di poter iniziare a investire con un deposito minimo veramente contenuto (50 €), sfruttando le caratteristiche di strumenti come i CFD per operare sia al rialzo, sia al ribasso e trarre quindi vantaggio da ogni situazione di mercato.

I trader meno esperti apprezzano particolarmente la presenza del Copy Trading, uno strumento che permette di individuare i trader che hanno ottenuto i migliori rendimenti investendo in ETF e di copiare le loro operazioni.

Risultato? Puoi ottenere i loro stessi rendimenti in rapporto al capitale impiegato: se vuoi investire in ETF ma pensi di non avere ancora l’esperienza necessaria, il Copy Trading è lo strumento che fa per te.

Clicca qui per investire in ETF con il Copy Trading di eToro

XTB

XTB è una valida alternativa per chi vuole imparare a investire in ETF in autonomia, avvalendosi del migliore supporto che un broker esperto può dare ai suoi utenti alle prime armi.

Tutti gli iscritti, infatti, hanno la possibilità di accedere a xStation Academy, un percorso formativo completo che spiega come investire in ETF attraverso lezioni semplici ma esaustive. Il linguaggio usato, infatti, è alla portata di tutti e privo di eccessivi tecnicismi. I numerosi esempi pratici, inoltre, facilitano notevolmente l’apprendimento, rendendo il mondo degli ETF e degli investimenti più in generale alla portata di tutti.

xStation Academy è totalmente gratuita: per iscriversi è sufficiente completare la registrazione al broker, anche con un conto demo gratuito senza obbligo di deposito minimo.

Clicca qui per imparare a investire in ETF su XTB

Capex

Capex è un altro broker sicuro e regolamentato, che permette di investire in ETF sia ai trader più esperti, sia a coloro che si sono appena affacciati al mondo del trading online.

La sua offerta vanta infatti un ampio numero di ETF disponibili per la negoziazione in CFD con spread tra i più convenienti sul mercato.

I trader alle prime armi troveranno tutte le indicazioni necessarie per iniziare al meglio nella Capex Academy: parliamo di un corso completo dedicato ai principianti, strutturato in lezioni con un linguaggio semplice e numerosi esempi pratici.

Un altra particolarità di Capex è la presenza dei servizi di Trading Central, prestigiosa società di analisi finanziaria che fornisce informazioni aggiornate sull’andamento dei mercati, affiancandole a previsioni sull’andamento giornaliero.

Se cerchi supporto per i tuoi investimenti in ETF, Capex è il broker che fa per te.

Clicca qui per registrarti su Capex

ETF migliori

Ora che abbiamo parlato in lungo e in largo di questa categoria di prodotti finanziari, vediamo anche nel concreto qualche esempio di fondi interessanti. Ne abbiamo selezionati 5 che riteniamo particolarmente attraenti in questo momento, soprattutto in ottica di un investimento diversificato di lungo termine:

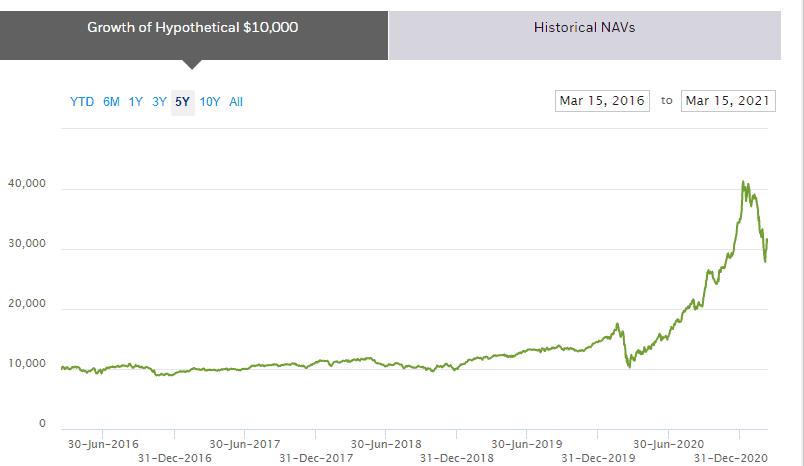

- ARK Genomic Revolution ETF – Un fondo che investe sulle aziende che si occupano di genomica, lo studio del DNA, con l’obiettivo di trovare nuove cure e metodi di diagnosi per le malattie connesse alla genetica. Un settore in fortissima espansione, riunito all’interno di un singolo strumento finanziario;

- iShares MSCI ACWI Index Fund – Un ETF davvero perfetto per chi vuole creare un piano di accumulo. Investe su tutti i settori e su tutte le economie del mondo, permettendoti di approfittare della crescita globale dei mercati finanziari nel lungo termine. Impossibile trovare uno strumento più diversificato;

- Vanguard Long-Term Bond ETF – Un fondo molto simile al precedente, ma obbligazionario. Per abbassare il rischio medio del tuo portafoglio e creare un “cuscino” obbligazionario, questo è un ottimo strumento dai costi minimi e dalla grande diversificazione;

- ARK Autonomous Technology & Robotics – Secondo un’indagine di McKinsey, solo negli Stati Uniti la robotica potrebbe mandare in fumo 75 milioni di posti di lavoro entro il 2030. Ma è un trend che non si può fermare, per cui tanto vale trarne vantaggio investendo sulle migliori aziende del settore;

- Global X Cloud Computing – Il cloud ormai è diventata la prassi per trasferire file, creare applicazioni e gestire sistemi informatici. Con questo ETF avrai la possibilità di diversificare l’investimento sulle aziende più promettenti del mondo in questo campo.

Tutti gli ETF che abbiamo citato possono essere negoziati utilizzando eToro. Se sei curioso di scoprire come funziona questo broker, puoi registrare gratis il tuo account qui.

Ad oggi, a nostro avviso, è la migliore soluzione per investire sui fondi a gestione passiva senza sprecare capitale in commissioni, anche per chi vuole vivere di rendita.

Perché investire in ETF?

Nel marzo del 2000, il volume di negoziazione degli ETF rappresentava a malapena il 2% del totale dei volumi di scambi sul New York Stock Exchange. Nel marzo del 2011, questa cifra era già arrivata al 35%. C’è letteralmente stata un’impennata nella popolarità di questi strumenti, giustificata soprattutto dall’accessibilità che hanno oggi gli strumenti finanziari.

Grazie alla possibilità di investire online su piattaforme come Trade.com, che sono regolarmente autorizzate da Consob a offrire questo servizio, investire in Borsa da soli è diventato alla portata di tutti. Questo permette finalmente di non doversi rivolgere al risparmio gestito, che notoriamente ha commissioni estremamente alte con le quali vengono erosi i rendimenti degli investitori.

Chiaramente, però, questo non significa che costruire un portafoglio diversificato comprando singole azioni sia altrettanto alla portata di tutti. Anche soltanto per acquistare una singola azione di tutte le aziende del Nasdaq 100 servirebbero più di 40.000€. E sarebbe un portafoglio completamente sbilanciato, visto il diverso costo delle singole quote. Per bilanciarlo si sale facilmente oltre i 150.000€.

Dall’altra parte, ci sono ETF sul Nasdaq 100 che ti permettono di investire in modo differenziato e bilanciato su tutte le azioni dell’indice con appena 30€. Questo è il vantaggio di un prodotto diversificato come i fondi. E un fondo a gestione passiva, per giunta quotato in Borsa, aggiunge la facilità nel vendere le quote e un profilo di commissioni estremamente basso.

Tra gli altri vantaggi degli ETF c’è l’assenza di vincoli. Tu puoi comprare le quote in ogni momento e venderle in ogni momento. Non è un prodotto di risparmio gestito, per l’appunto, ma un fondo diviso in quote negoziate in Borsa. Volendo potresti comprare delle quote di un ETF e venderle 5 minuti dopo. Non ci sono penali, non ci sono vincoli, non ci sono obblighi.

Normalmente sono comunque considerati dei prodotti di investimento a lungo termine. Quando si fanno investimenti speculativi, normalmente si usano i CFD o azioni delle singole società. Il motivo principale per cui una persona sceglie di investire su un prodotto diversificato è proprio che nel lungo termine otterrà esposizione a tante azioni o obbligazioni diverse. Il rendimento del portafoglio sarà così bilanciato tra gli asset più profittevoli e quelli meno profittevoli, garantendo minore volatilità e maggiore copertura dai rischi.

Che tipi di ETF esistono?

Gli ETF non sono tutti uguali, tutt’altro. Ne esistono diverse tipologie e ci sono tanti modi per distinguerli. Abbiamo appena menzionato la differenza tra quelli armonizzati e quelli non armonizzati, ad esempio.

Questa è una differenza marginale, che ha rilievo solo a fini fiscali. Ma esistono anche differenze sostanziali, che modificano nel concreto la natura dello strumento finanziario. Qui vediamo le principali e le loro caratteristiche.

1. ETF Azionari e Obbligazionari

La prima distinzione dipende dalla tipologia di prodotti che il fondo acquista. A differenza dei fondi comuni d’investimento, che radunano sia azioni che obbligazioni che altre asset class, gli ETF non lo fanno. Esistono gli ETF azionari, che hanno un patrimonio esclusivamente costituito da azioni, e gli ETF obbligazionari che investono soltanto sulle obbligazioni.

Gli ETF obbligazionari sono tipicamente associati a un rischio inferiore. Esistono fondi di diverso genere all’interno di questa categoria:

- Alcuni investono su obbligazioni AAA e strumenti di economie sviluppate, offrendo quindi un ritorno minimo ma un rischio altrettanto minimo;

- Altri distribuiscono in modo più diversificato il capitale, acquistando sia bond più rischiosi e redditizi che altri più sicuri

- Ci sono ETF che investono solo su obbligazioni corporate, cioè di aziende, mentre altri investono solo su bond governativi

- Da ultimo, ci sono ETF obbligazionari con un rischio/rendimento più aggressivo che investono su bond di paesi emergenti e aziende di dimensioni più piccole

Gli ETF azionari sono un mondo ancora più ampio. Le prossime distinzioni che vedremo, infatti, rappresentano soprattutto questa categoria di fondi. Da fondi che investono su singoli settori fino ad altri che investono sulle azioni di tutto il mondo e su aziende di qualunque capitalizzazione, appartenenti a ogni settore esistente, c’è davvero di tutto.

2. ETF ad Accumulo e a Distribuzione

Ci sono investitori che reinvestono sempre i dividendi e le cedole, mentre altri preferiscono riceverli sul proprio conto corrente. Lo stesso succede per gli ETF:

- Quelli a distribuzione distribuiscono le cedole e i dividendi che incassano, pro quota, ai loro investitori

- Quelli ad accumulo reinvestono automaticamente cedole e dividendi nel patrimonio del fondo

Chiaramente gli ETF ad accumulo sono più adatti a chi vuole realizzare un piano di investimento di lungo termine, facendo maturare il più possibile i dividendi e gli interessi incassati. Questo funziona bene soprattutto nel caso non si voglia toccare il capitale investito per qualche anno, facendo lavorare la capitalizzazione composta per massimizzare il ritorno sull’investimento.

Gli ETF a distribuzione, invece, possono essere più interessanti per chi usa una parte dei suoi investimenti come reddito per finanziare le proprie spese. In questo caso i dividendi vengono direttamente staccati dal fondo al tuo broker, che te li mette a disposizione sul tuo saldo. Quando vuoi puoi prelevarli, in modo da spostarli dal broker al conto corrente.

3. ETF con e senza leva finanziaria

Gli ETF più speculativi utilizzano la leva finanziaria per i propri investimenti, esattamente come avviene nel trading online. Esistono, ad esempio, degli ETF che usano una leva 2X. Questo significa che per ogni euro che gli investitori inseriscono nel fondo, un altro euro viene chiesto in prestito a una banca e investito.

Questo può aumentare il valore dei profitti, ma anche il valore delle perdite. Ad esempio, se compri le quote di un ETF normale sul Nasdaq e l’indice registra una performance del +10%, anche la tua quota avrà un ritorno molto prossimo al 10%. Nel caso fosse un ETF in leva 2X, invece, se il Nasdaq avesse un ritorno del 10% la quota ne avrebbe uno prossimo al 20%.

Data la loro natura speculativa, gli ETF in leva vanno utilizzati con molta saggezza. Idealmente dovrebbero rappresentare una parte piccola del tuo portafoglio, se li vuoi inserire, in modo che un’oscillazione ribassista dei mercati non provochi danni troppo importanti al tuo capitale.

4. Indice di riferimento, settore e area geografica

Come puoi immaginare, esistono infinite combinazioni di strumenti finanziari che si possono inserire in un fondo. Per questo è importante che ogni ETF venga costruito con una certa logica e un preciso obiettivo d’investimento.

Normalmente ogni ETF viene costruito per replicare un indice. Può essere un indice geografico, come il FTSE MIB, che raccoglie società di una certa nazione o di un certo continente. Oppure può essere un indice settoriale, che accorpa azioni dello stesso settore a prescindere dalla loro provenienza geografica. Infine può essere entrambe le cose, cioè un indice che investe sulle aziende di un preciso settore in una precisa area geografica.

Per esempio:

- HSBC MSCI World Ucits ETF è un fondo che replica l’MSCI World Index, per cui investe su aziende di tutto il mondo che appartengono a ogni settore dell’economia

- iShares Global Clean Energy è un ETF che investe solo sulle aziende che producono energia rinnovabile, a prescindere dalla loro provenienza geografica

- EMQQ Emerging Markets Internet & E-commerce è un fondo che investe su aziende asiatiche appartenenti al settore dell’e-commerce e del web in generale

L’obiettivo di un ETF non è battere il suo indice di riferimento, come cercano di fare i gestori dei fondi comuni d’investimento. Un ETF si limita a replicare l’andamento dell’indice.

Le 3 differenze fondamentali tra ETF e altri fondi d’investimento

Gli ETF sono soltanto una delle tante forme in cui si presentano i fondi d’investimento. Esistono, ad esempio, i fondi comuni e gli hedge funds. Possono sembrare termini tecnici che fanno poca differenza nella pratica, ma non è così.

Come prima cosa, gli ETF sono quotati in Borsa mentre gli altri fondi non lo sono. Questo significa che puoi comprare e vendere le tue quote molto facilmente, ordinandole e mettendole in vendita direttamente sulla Borsa dove l’ETF è quotato. Capirai che è un vantaggio importante per la liquidità poter comprare e vendere quote in qualunque momento in cui le Borse sono aperte.

Il secondo grande punto di forza degli ETF è la gestione passiva. Non vale per tutti gli ETF, ma per la grande maggioranza è così. Il fondo si limita a riflettere un indice di Borsa, come il FTSE MIB, comprando esattamente gli stessi strumenti che ci sono nell’indice e nella stessa proporzione con cui rientrano nell’indice stesso. Questo significa che non c’è un gestore che fa attivamente trading di strumenti finanziari, abbassando i rischi che corri e soprattutto le commissioni.

Parlando di commissioni, queste sono il grande terzo vantaggio. Mentre un fondo d’investimenti chiede tipicamente il 2% fisso e un 20% di bonus sulla performance, mentre un hedge fund può chiedere fino al 4,5% fisso annuo, gli ETF hanno costi molto bassi. Per la quasi totalità degli ETF parliamo di meno dello 0,35% annuo.

Anno dopo anno, per effetto della capitalizzazione composta questa differenza incide sempre di più sul tuo capitale.

Quando investire in ETF?

Trovare il momento giusto per investire dipende perlopiù dalla capacità di individuare i fattori di influenza che possono spostare il prezzo al rialzo o al ribasso.

Abbiamo appena spiegato che gli ETF hanno un patrimonio diviso in quote. Supponiamo, ad esempio, che un ETF abbia un patrimonio di 100 milioni di dollari e abbia 10 milioni di quote. Questo significa che più o meno ogni quota varrà 10 dollari.

“Come più o meno?!”. Sono sicuro che questa sia stata la tua reazione.

Tanto per cominciare, gli ETF possiedono azioni, obbligazioni e valute. Quindi il loro patrimonio varia continuamente, in base a come varia il valore degli strumenti che possiedono. Adesso potrebbero essere esattamente 100 milioni di dollari, domani potrebbero essere 101 milioni di dollari. Nel tempo è proprio la crescita del valore delle quote che ti offre un’opportunità di guadagno.

La seconda cosa da considerare è che, siccome le quote sono negoziate in Borsa, il loro valore dipende anche dalla domanda e dall’offerta di mercato. Chiaramente il mercato gioca la sua parte nel mantenere il prezzo delle quote vicino al loro valore effettivo. Nessuno pagherebbe 12$ una quota a cui corrisponde un patrimonio di soli 10$.

Quando il mercato non basta, diventa necessario l’intervento di un market maker. Ci sono società specializzate che vengono assoldate dai gestori degli ETF per fare proprio questo di lavoro. Il loro compito è comprare strumenti finanziari per conto dell’ETF, comprare o vendere quote dell’ETF stesso, in modo da mantenere il valore delle quote sempre vicino al loro prezzo.

Tassazione ETF

La tassazione degli ETF è molto semplice e rispecchia il criterio generale con cui vengono tassati tutti gli strumenti finanziari stando alle normative italiane di oggi.

Bisogna soltanto operare una distinzione importante tra:

- ETF armonizzati, cioè ETF che rispecchiano le normative europee su questa tipologia di fondi

- ETF non armonizzati, che sono creati secondo legislazioni in conflitto con quelle europee

Tutti gli ETF quotati sulle Borse europee sono armonizzati. Quanto a quelli quotati all’estero, alcuni sono creati appositamente per essere compatibili mentre altri non lo sono. Basta cercare sul sito dello sponsor, oppure direttamente all’interno della piattaforma che il broker ti mette a disposizione, per scoprirlo.

Gli ETF armonizzati vengono tassati, per quanto riguarda le plusvalenze che producono, al 26%. Significa che se acquisti il prodotto a 100€ e lo rivendi a 120€, sarai tassato al 26% sui 20€ di plusvalenza che hai realizzato. Come sempre le minusvalenze non sono tassate e possono essere portate in deduzione dalle plusvalenze. I dividendi sono tassati al 26% come quelli di tutte le azioni.

Quanto agli ETF non armonizzati, le plusvalenze realizzate rientrano nel calcolo Irpef come i redditi da lavoro. Questo significa che pagherai l’aliquota che corrisponde al tuo livello di reddito. Anche i dividendi staccati dagli ETF di questo tipo concorrono a formare il reddito a fini Irpef.

Per fortuna, oggi gestire la fiscalità degli ETF è diventato molto semplice. Se acquisti gli strumenti finanziari direttamente da una banca o da un intermediario che opera in Italia, farà da sostituto d’imposta versando per te le somme dovute all’erario.

Il nostro consiglio, però, è quello di risparmiare inutili commissioni utilizzando le piattaforme online con eToro. In questo caso ti verrà fornito un report completo ogni anno, con tutti i dati per compilare il modello 730 della dichiarazione dei redditi. Potrai farlo facilmente tu stesso, oppure rivolgerti al commercialista che ti segue.

Conclusioni

Gli ETF sono uno strumento molto apprezzato per chi investe online, caratterizzati da una buona stabilità e da un’ottima diversificazione interna.

Allo stesso tempo, però, gli ETF non sono accessibili ai trader meno capitalizzati: per questo motivo è possibile investire sfruttando strumenti come i CFD, pensati per investire direttamente sull’andamento del fondo in maniera semplice e intuitiva.

I migliori broker CFD, inoltre, forniscono anche preziosi strumenti di supporto che risultano utili sia ai trader esperti, sia a quelli alle prime armi.

Per qualunque dubbio, ti consigliamo di attivare prima un conto demo così da capire quale sia la piattaforma con gli strumenti più utili per le tue strategie di trading.

Registrati in modalità demo su:

FAQ

Gli ETF sono dei fondi le cui quote sono quotate in Borsa. Normalmente si tratta di fondi a gestione passiva, cioè i gestori non cercano di battere l’indice di riferimento ma soltanto di replicarlo.

Gli ETF offrono un modo semplice, pratico e conveniente per investire su un portafoglio diversificato di azioni e obbligazioni. Hanno anche costi molto più bassi rispetto ai tradizionali fondi comuni d’investimento e sono meno volatili degli hedge funds.

Si tratta di ETF che rispecchiano le normative europee sulla regolamentazione di questo tipo di fondi. A fini fiscali, vengono tassati come attività di investimento anziché come reddito da lavoro.

Gli ETC investono solo in materie prime, mentre gli ETF possono investire sia in questa che in altre attività. Mentre gli ETF comprano e vendono direttamente la materia prima in oggetto, gli ETC sono strumenti di debito garantiti su materie prime.